«Осенью было много опасений, что повышение ключевой ставки поставит крест на развитии экономики. Но мы видим, что это не так», — вновь оправдывалась сегодня перед депутатами Госдумы председатель Центрального банка Эльвира Набиуллина. Этому вопросу она посвятила львиную долю своего ежегодного отчета. Вопросы же парламентариев в основном касались борьбы с мошенниками: ЦБ пока не может их победить, но «бьет по хвостам». О том, почему льготная ипотека должна стать адресной, что делать с отказами дружественных стран обслуживать карты «Мир» и какие барьеры есть для роста экономики, — в материале «БИЗНЕС Online».

О том, как себя ощущал себя финансовый сектор и как кризисная ситуация продолжает отражаться на экономике России, глава Банка России Эльвира Набиуллина рассказала сегодня в Госдуме, отчитываясь перед депутатами за 2023 год

О том, как себя ощущал себя финансовый сектор и как кризисная ситуация продолжает отражаться на экономике России, глава Банка России Эльвира Набиуллина рассказала сегодня в Госдуме, отчитываясь перед депутатами за 2023 год

«Это можно образно сравнить с марафонским забегом…»

О том, как ощущал себя финансовый сектор и как кризисная ситуация продолжает отражаться на экономике России, глава Банка России Эльвира Набиуллина рассказала сегодня в Госдуме, отчитываясь перед депутатами за 2023 год. Предвосхищая вопросы в части повышения ключевой ставки до 16%, как это было двумя днями ранее на встрече с экономическими комитетами, она с ходу начала объяснять, почему денежно-кредитная политика (ДКП) остается жесткой.

Так, по ее словам, 10 месяцев ЦБ держал ключевую ставку на уровне 7,5%, чтобы дать время экономике восстановиться. А когда процесс завершился и начала быстро расти инфляция, ключевая ставка была повышена сначала до 8,5%, а потом плавно до 16%. «Осенью [2023 года] было много опасений, что повышение ключевой ставки поставит крест на развитии экономики. Но мы видим, что это не так. В четвертом квартале экономический рост немного замедлился, но оставался значительным. По итогам года ВВП вырос на 3,6 процента. Оперативные индикаторы показывают, что в первом квартале этого года экономика продолжает расти высокими темпами», — доложила Набиуллина.

Индекс бизнес-климата, по данным Эльвиры Сахипзадовны, находится на 12-летнем максимуме, предприятия строят планы по расширению производств и главное, что поддерживает их оптимизм, — это рост внутреннего спроса. Жесткая ДКП же направлена на то, чтобы давление на экономику со стороны спроса не было избыточным и разрушительным. «Это можно образно сравнить с марафонским забегом, где очень важно правильно распределить силы на всю дистанцию. Слишком быстро растущий спрос заставляет экономику бежать за ним все быстрее и какое-то время она это может делать на пределе возможностей, но ценой будет зашкаливающий пульс, — неожиданно спортивный пример привела глава ЦБ. — Иначе говоря, ускорение инфляции, а затем вполне вероятно замедление и даже остановка роста экономики».

Чтобы инвестиции превратились в рост производства товаров и услуг, нужно время, считает Набиуллина. А если производство будет отставать от очень быстрого роста спроса, то цены пойдут вверх, а инвестиционный и потребительский спросы будут все больше смещаться на импорт. Для импорта же нужна валюта, а если экспорт, как в нашем случае, не растет, то повышенный спрос неизбежно ведет к ослаблению рубля, заключила спикер.

«Мы начнем снижать ключевую ставку, когда убедимся, что замедление инфляции набрало нужную скорость и инфляционные ожидания приходят в норму»

«Мы начнем снижать ключевую ставку, когда убедимся, что замедление инфляции набрало нужную скорость и инфляционные ожидания приходят в норму»

Первым результатом жесткой ДКП регулятор считает преодоление пика инфляции: рост цен с июля по ноябрь 2023 года был двузначным, а сейчас в районе 6%. «Высокой ставкой мы защищаем доходы граждан. Это прямой вклад ДКП в борьбу с бедностью. Инфляция сильнее всего залезает в карманы небогатых людей, цены на товары первой необходимости ускоряются в первую очередь», — уверена Набиуллина.

Второй результат — приток денег на вклады. За пять последних месяцев 2023-го вклады выросли на 5,3 трлн рублей, а граждане заработали почти 1 триллион. Третий — возвращение кредита к более сбалансированным темпам роста по сравнению с 2022 годом.

«Почему же мы продолжаем держать ставку на уровне 16 процентов, при том что инфляция более чем 2 раза ниже, чем была на пиках? — спросила сама себя глава ЦБ. — Структурная перестройка экономики сопровождается ростом расходов, и бюджетная политика вносит более высокий, чем раньше, вклад в совокупный спрос через госзаказ, госинвестиции, рост зарплат, льготные кредиты, прямые субсидии. Чтобы это не приводило к постоянному ускорению роста цен, пространство для частного кредита уменьшается, и это означает, что ДКП должна быть более жесткой. Мы начнем снижать ключевую ставку, когда убедимся, что замедление инфляции набрало нужную скорость и инфляционные ожидания приходят в норму».

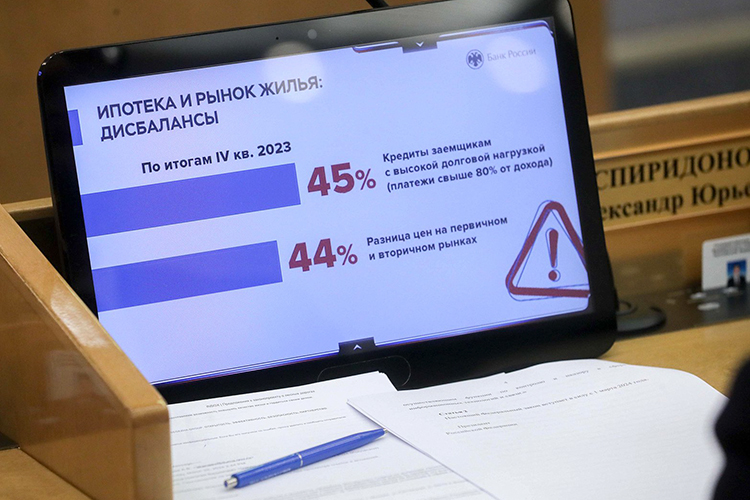

Как считает Набиуллина, когда дешевые кредиты разогревают спрос, а предложение не поспевает, это приводит к росту ипотечного портфеля (за 2023 год рост на 35%), как это было при массовой льготной ипотеке. С ее слов, это ведет к подорожанию жилья и закредитованности россиян — за последние два года в 1,5 раза увеличилась доля ипотеки людям с высокой долговой нагрузкой. Кроме того, в IV квартале 2023 года 45% заемщиков получали ипотеку с перспективой, что на платежи придется тратить более 80% доходов, при том что продолжает расти и разрыв цен на первичное и вторичное жилье. По итогам прошлого года, он составлял 44% при исторической норме около 10%.

И, завершая выступление, глава Центробанка предложила 6 шагов для борьбы с бедностью в России:

- снижение инфляции;

- усиление защиты людей от чрезмерной закредитованности;

- борьба с мошенничеством на финансовом рынке;

- поддержка граждан с невысокими доходами и лиц, которые оказались в сложной жизненной ситуации;

- развитие финансовых продуктов для людей с невысокими доходами, в частности социальный счет и социальный вклад;

- специальные программы финансовой грамотности.

В IV квартале 2023 года 45% заемщиков получали ипотеку с перспективой, что на платежи придется тратить более 80% доходов

В IV квартале 2023 года 45% заемщиков получали ипотеку с перспективой, что на платежи придется тратить более 80% доходов

«Нужно всем объединять усилия, чтобы защитить граждан от волны финансовых мошенников»

Если вопросы от депутатов экономических комитетов были по большей части посвящены ключевой ставки, то сегодня на заседании парламентарии уделили большое внимание и мошенничеству. В своем докладе Набиуллина вновь признала, что ЦБ пока не удалось достичь перелома в борьбе с ними, «нужно искать другие решения»: «[Пока] мы бьем по хвостам». А изобретательность злоумышленников, которые запускают финансовые пирамиды, не знает границ. Поэтому регулятор считает нужным принять закон, запрещающий неподнадзорным ЦБ организациям привлекать инвестиции граждан.

Депутат от ЛДПР Владимир Кошелев, в свою очередь, интересовался отношением регулятора к повышению ответственности банков, которые уделяют недостаточно внимания требованиям безопасности при переводе денег их клиентов. Нужно двигаться по всем направлениям, уверена Набиуллина. Сейчас необходимо вводить период охлаждения по кредитам, повышать ответственность банков за отсутствие антифрод-процедур. На удочку часто попадают именно пожилые люди, в этой части можно законодательно закрепить «механизм второй руки». То есть чтобы пенсионер определял еще одного человека, который смог бы отменить сомнительную операцию.

«Нам нужно всем объединять усилия, <…> чтобы защитить наших граждан от волны финансовых мошенников», — призвала Набиуллина Володина. Тот, в свою очередь, подтвердил, что жертвами мошенников были и парламентарии. Поэтому надо сделать акцент и на просвещение. «Настолько, оказывается, все внушаемы», — сказал он.

«Нам нужно всем объединять усилия, <…> чтобы защитить наших граждан от волны финансовых мошенников», — призвала Набиуллина Володина

«Нам нужно всем объединять усилия, <…> чтобы защитить наших граждан от волны финансовых мошенников», — призвала Набиуллина Володина

Говоря о высоком уровне закредитованности населения, Набиуллина выразила беспокойство, что кредиты могут выдаваться людям с уже высокой долговой нагрузкой, которые не в силах их обслуживать из своих доходов. В прошлом году начали применять новый инструмент — вводить количественные ограничения на долю кредитов, которые выдаются закредитованным гражданам. И результаты уже видны, заверила она.

Справедливорос Николай Новичков поинтересовался, как в нынешних условиях выполнять задачи, поставленные президентом в послании Федеральному Собранию. Надо смотреть на барьеры для роста экономики, которые мешают ей расти больше, чем на 2%, указала Набиуллина. Сейчас рабочая сила практически вся занята, компании переманивают сотрудников друг у друга, в том числе зарплатами. Кроме того, производственные мощности загружены рекордно — на 81%. А чтобы обеспечить более высокие темпы роста, чем возможно при нынешней структуре экономики, нужны эффективные инвестиции в автоматизацию и производительность труда, отметила она.

Последний свой вопрос задала депутат от «Единой России» и трехкратная олимпийская чемпионка Ирина Роднина. Она напомнила, что из-за санкций банки ряда дружественных стран отказываются от обслуживания карт платежной системы «Мир». Например, с 5 апреля обслуживать такие карты перестанут банки Киргизии.

По словам Набиуллиной, введение санкции на финансовый сектор не прекращается. Несмотря на это, регулятор продолжает диалог с дружественными странами по сохранению банковской инфраструктуры и поиску альтернативных решений. Подробнее о таких возможных решения она «по известным причинам» говорить не стала. Однако отметила, что эти страны также заинтересованы в создании работающих механизмов платежей, «потому что они тоже заинтересованы в турпотоках, в переводах мигрантов». Ответные же меры нужно рассматривать как крайние.

Представительница КПРФ Ольга Алимова напомнила отчет Счетной палаты, которая выявила, что по льготной ипотеке некоторые граждане покупали от 6 до 40 квартир, в том числе элитных

Представительница КПРФ Ольга Алимова напомнила отчет Счетной палаты, которая выявила, что по льготной ипотеке некоторые граждане покупали от 6 до 40 квартир, в том числе элитных

«Нам нужно перейти от массовой ипотеки, помогать тем, кому нужно»

Отдельный блок обсуждения был посвящен и ситуации на рынке недвижимости. Представительница КПРФ Ольга Алимова напомнила отчет Счетной палаты, которая выявила, что по льготной ипотеке некоторые граждане покупали от 6 до 40 квартир, в том числе элитных. Кроме того, застройщики создают искусственный дефицит предложения, хотя «более 50 процентов новостроек стоят пустыми». Теперь добавился и рост банкротств подрядчиков, которых «заставляют кредитоваться под огромные проценты и выполнять требования банков».

Параметры программы льготной ипотеки устанавливает правительство. Центробанк, в свою очередь, всегда настаивал, что ей «человек должен воспользоваться один раз для покупки одной квартиры», ответила Набиуллина. Она призналась, что разделяет озабоченность ситуацией на рынке недвижимости. Выгода от низких ставок не должна «съедаться ростом цен, как это происходит [сейчас]».

Кроме того, за четыре года массовой льготной ипотеки средние цены квартир на первичном рынке выросли примерно в 2 раза, а зарплаты и доходы граждан — примерно в 1,5. Поэтому ЦБ настаивает, что льготные программы должны быть адресными и направлены на тех, кто в них нуждается. Также надо стремиться к тому, чтобы и рыночная ипотека была доступна.

Застройщики, в свою очередь, накопили «неплохую финансовую подушку», их прибыль за 4 года «кратно выросла», Поэтому, как считает регулятор, у них есть возможность для сокращения цен на жилье — «они могут это выдержать». «Нам нужно перейти от массовой ипотеки, помогать тем, кому нужно», — уверена Набиуллина.

Ипотека оформляется, но жилье ближе не становится, согласился с ней спикер Госдумы Вячеслав Володин. «Поэтому давайте продумаем эти вопросы и сделаем так, чтобы человек имел возможность приобрести жилье через льготную, обычную ипотеку, но не попадал бы в кабалу, когда ему надо всю жизнь работать на ипотеку, выплачивая ее на протяжении долгих лет», — заявил он.

Внимание!

Комментирование временно доступно только для зарегистрированных пользователей.

Подробнее

Комментарии 43

Редакция оставляет за собой право отказать в публикации вашего комментария.

Правила модерирования.